Digital Wallets: Deutsche Verbraucher bevorzugen weiterhin Bargeld

Veröffentlicht am 29.11.2022 Geschrieben von Rosalia Mousse.

Wird Bargeld bald überflüssig? Die Verbreitung von Digital Wallets ist jedenfalls ein Schritt in die richtige Richtung. Doch wie steht es um Kontrolle, Sicherheit und Datenschutz? Dies und mehr erfährst du in unserer Studie.

In diesem Artikel

- Aktive Digital Wallet-Nutzer: Deutschland bildet im Ländervergleich fast das Schlusslicht

- Versprechen digitale Geldbörsen das gleiche Maß an Sicherheit wie physische Bankkarten?

- Ein Drittel der aktiven Nutzer denkt, dass die Regierung genug für die Regulierung von Digital Wallets tut

- Wie sehr sind Verbraucher daran interessiert, nur noch digitale Zahlungsmethoden zu verwenden?

- Fast jeder zweite Befragte ist an einer dezentralisierten Finanzumgebung interessiert

- Der Grundstein für eine digitale Zahlungszukunft ist gelegt

Verbraucher können im Einzelhandel inzwischen nicht nur mit Bargeld und Bankkarte bezahlen, sondern auch mobil mit ihrer Digital Wallet. Neben ihrer Funktion als Zahlungsmöglichkeit können Digital Wallets auch für das Speichern von Reise- und Veranstaltungstickets sowie zur Identitätsfeststellung verwendet werden. Wie steht es jedoch um Kontrolle, Sicherheit und Datenschutz? Welche Faktoren und Bedingungen sind für die Verbraucher wichtig, um zu dieser Art von Zahlungen überzugehen? Das und mehr ist Thema der neuen Studie von Software Advice, für die über 1000 deutsche Verbraucher befragt wurden, die über 18 Jahre alt sind und ein Smartphone besitzen. Eine Reihe anderer Länder nahmen ebenfalls an der Umfrage teil und erscheinen stellenweise im Text zum Zwecke von Ländervergleichen.

Im ersten Artikel dieser Studie ging es um das Nutzerverhalten rund um Digital Wallets, ihre Akzeptanz und Vorteile sowie Bedenken hinsichtlich der Technologie. Die vollständige Methodik findest du am Ende.

Aktive Digital Wallet-Nutzer: Deutschland bildet im Ländervergleich fast das Schlusslicht

Digital Wallets Definition:

Digital Wallets (auch Cyberwallets oder digitale Geldbörsen genannt) sind Smartphone- oder Smartwatch-Apps, die Zahlungsdaten und verschiedene Arten von Ausweis- oder Nachweisdokumenten speichern können (z. B. Kreditkartendaten, Geschenkkarten, Tickets, Führerscheine usw.). Nutzer können mit ihnen ohne physische Kredit-/Debitkarten bezahlen, sich ausweisen und/oder ohne physischen Ausweis, Nachweis oder Ticket Zugang zu einer Veranstaltung erhalten.

Digital Wallets gibt es schon lange und werden als Zahlungsmethode von Land zu Land unterschiedlich stark genutzt. In Skandinavien und China ist das kontaktlose Zahlen bereits Teil des Alltags. Schwedische Banken haben ihren Bargeldservice seit 2010 nach und nach eingestellt und Bargeld soll ab 2030 als Zahlungsmittel komplett abgeschafft werden.

In Deutschland ist man noch lange nicht so weit. 19 % der Befragten kannten den Begriff „Digital Wallets”, aber nicht das Konzept, 8 % waren nicht einmal mit dem Konzept vertraut, bevor sie die in der Umfrage angebotene Definition gelesen haben. Weiterhin verwendet die Mehrheit der Verbraucher derzeit keine Digital Wallet. So antworteten 33 % auf die Frage, ob sie schon einmal Digital Wallets verwendet haben, dass sie aktuell eine nutzen. 32 % gaben an, dass sie noch keine Digital Wallet benutzt haben, aber daran interessiert sind, damit anzufangen. 27 % erklärten, kein Interesse an diesen Technologien zu haben, und 8 % haben sie schon einmal genutzt, aber nutzen sie jetzt nicht mehr.

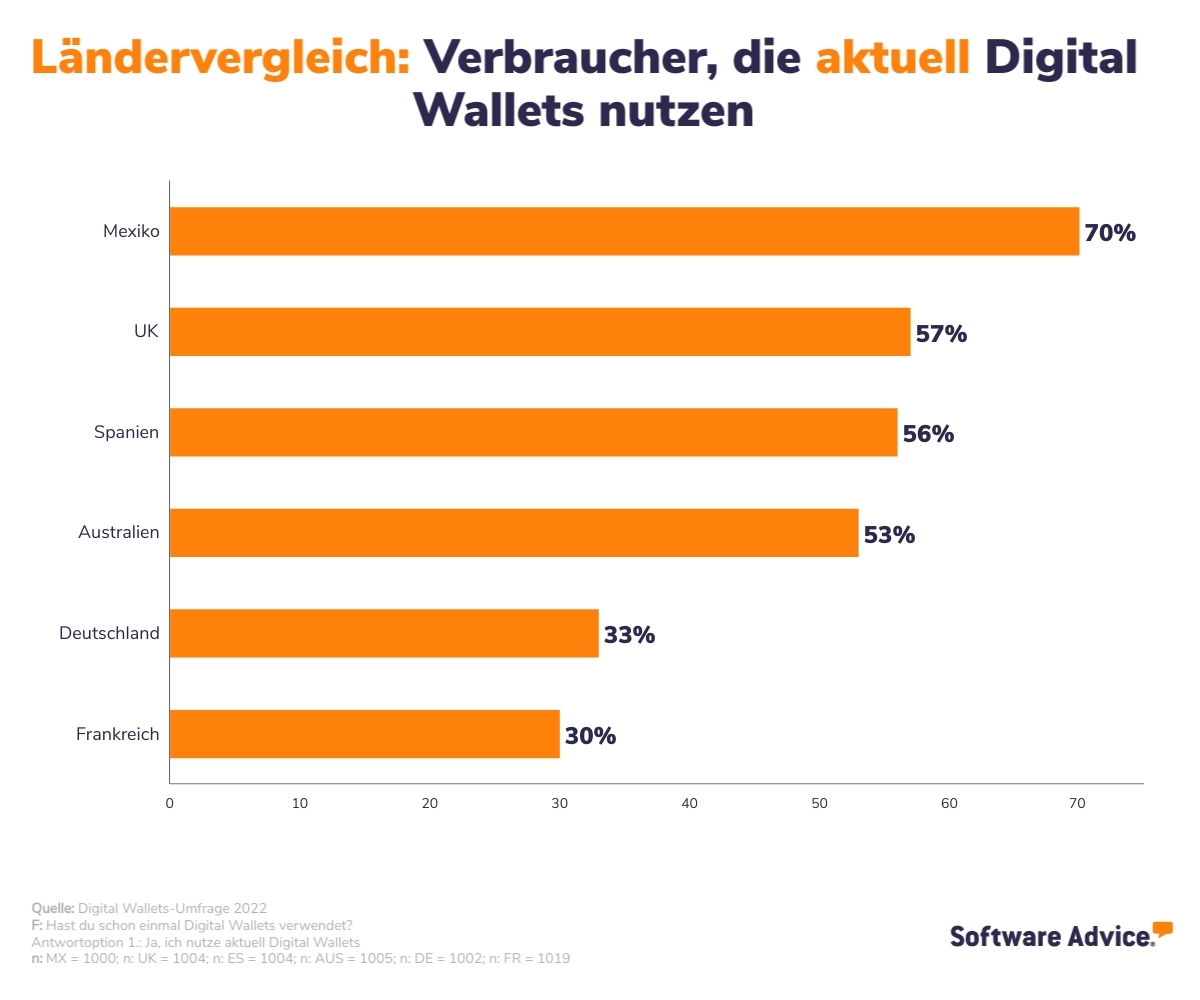

Im Ländervergleich wird die deutsche Zurückhaltung deutlich: In Mexiko verwenden 70 % der Verbraucher aktuell Digital Wallets. In der UK sind es 57 %, in Spanien 56 % und in Australien 53 %. Nur Frankreich liegt mit 30 % hinter Deutschland.

Im Folgenden konzentrieren wir uns auf die Befragten, die Digital Wallets verwenden, sowie auf ihre Bedenken in Bezug auf Datenschutz, Vorschriften und Online-Zahlungsmethoden.

Versprechen digitale Geldbörsen das gleiche Maß an Sicherheit wie physische Bankkarten?

Kontaktlose Transaktionen sind schnell und bequem, aber sind die Daten des Nutzers genauso sicher wie bei einer gewöhnlichen Kartenzahlung?

Wer Zahlungen mit der App der eigenen Bank durchführt, sollte theoretisch keine Bedenken haben, größere Datenspuren zu hinterlegen als mit der Zahlung per physischer Bankkarte. Die Transaktion erfolgt durch Übermittlung eines Tokens mit Kryptoschlüssel, anstatt durch Übertragung der Kartendaten. Dieser Token wird von der Bank des Händlers an das Zahlungsnetzwerk wie Mastercard oder Visa gesendet. Das Zahlungsnetzwerk wiederum übersetzt die Informationen und leitet sie an die Bank des Kunden weiter. Damit soll gewährleistet werden, dass nur die Bank des Kunden und das Zahlungsnetzwerk Einblick in die Zahlungsdaten haben.

Bei Zahlungen über Drittanbieter-Apps, wie Apple Pay oder Google Pay, verhält es sich anders. Diese können in der Regel nur dann genutzt werden, wenn man ein Konto beim jeweiligen Anbieter anlegt und den Geschäftsbedingungen zustimmt, die häufig die Verwertung der eigenen Daten beinhalten. Insofern können Bedenken hinsichtlich des Datenschutzes und des Abgreifens von Daten durchaus berechtigt sein. Um dies zu vermeiden, sollten Verbraucher die allgemeinen Geschäftsbedingungen prüfen, um herauszufinden, ob und wie ihre Daten beim jeweiligen Anbieter verarbeitet werden.

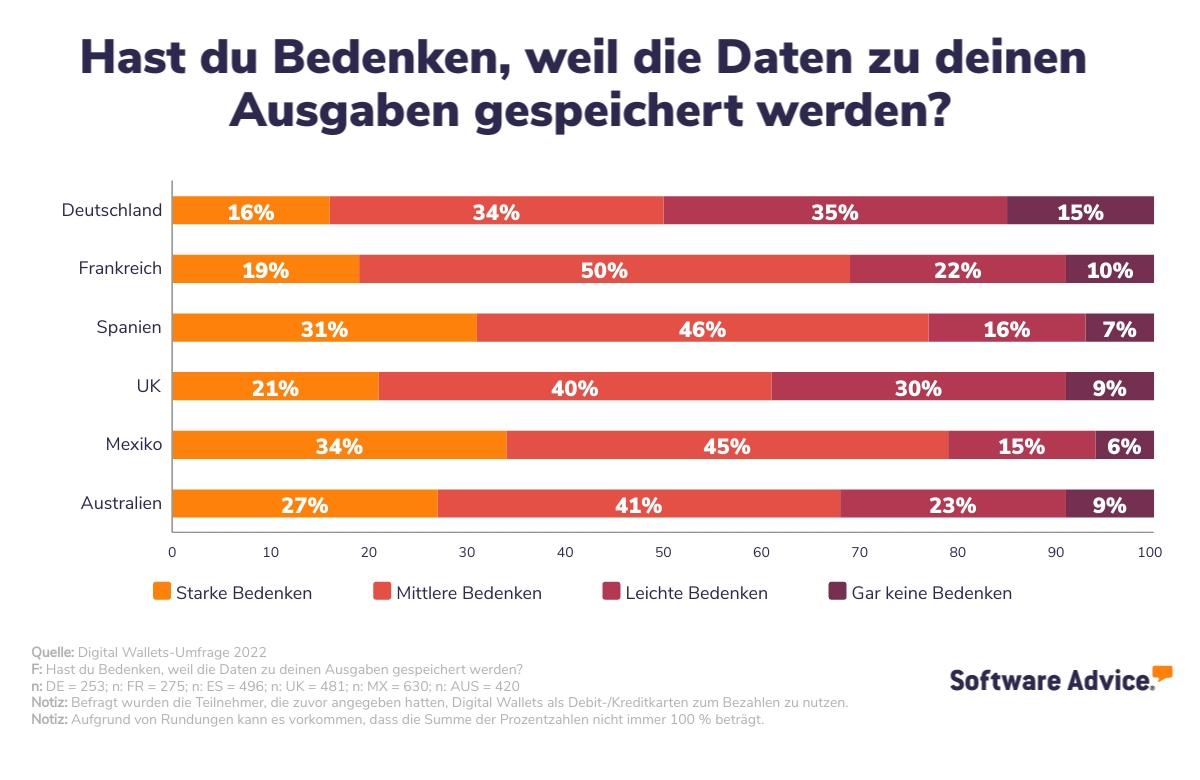

Die Umfrageteilnehmer sind gespalten. 35 % der Befragten, die Digital Wallets als Debit-/Kreditkarte zum Bezahlen nutzen, haben leichte Bedenken, weil die Daten zu ihren Ausgaben gespeichert werden. 34 % haben mittlere, 16 % starke und 15 % gar keine Bedenken. Das ist insofern überraschend, als dass die Deutschen im Allgemeinen sehr auf ihre Privatsphäre bedacht sind. Noch überraschender ist der Vergleich zu den anderen Ländern, die an der Umfrage teilnahmen, denn die Gruppe der Befragten, die gar keine Bedenken hat, dass ihre Daten zu ihren Ausgaben gespeichert werden, ist in Deutschland am stärksten vertreten.

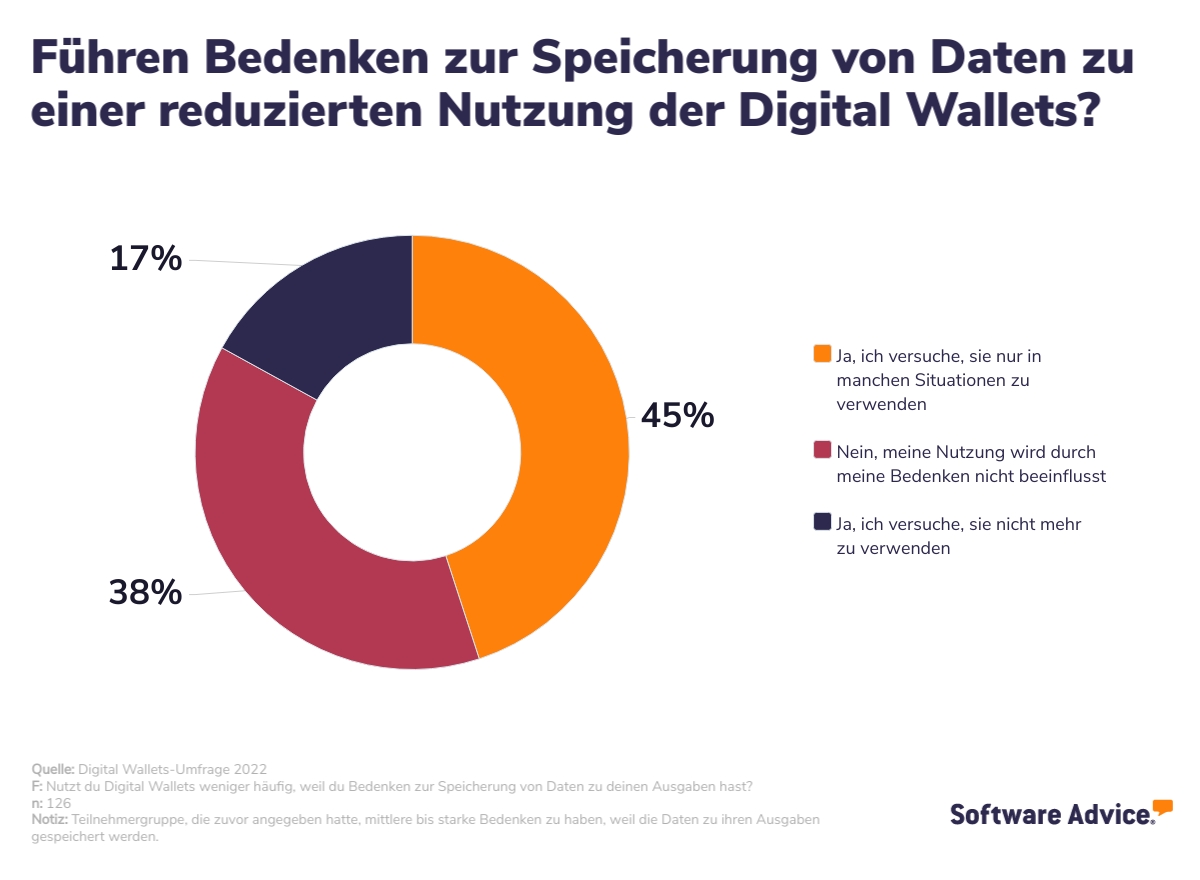

Von denjenigen deutschen Teilnehmern, die mittlere bis starke Bedenken haben, weil die Daten zu ihren Ausgaben gespeichert werden, gaben 45 % an, dass sie versuchen, ihre Digital Wallet nur in manchen Situationen zu verwenden. 17 % versuchen, sie aus diesem Grund überhaupt nicht mehr zu verwenden.

Sollte es in der Verantwortung des Gesetzgebers liegen, dass die Daten seiner Bürger beim kontaktlosen Bezahlen geschützt sind? Erfüllt die Bundesregierung diese Verantwortung vielleicht schon? Dazu mehr im nächsten Abschnitt.

Ein Drittel der aktiven Nutzer denkt, dass die Regierung genug für die Regulierung von Digital Wallets tut

Anfang 2018 trat die EU-weite Zahlungsdiensterichtlinie II in Kraft, PSD 2 genannt, welche die Rechte von Verbrauchern bei Betrugsfällen stärken soll. Sollten Karteninformationen gestohlen und missbraucht werden, haften Verbraucher nicht mehr wie zuvor mit bis zu 150 Euro selbst, sondern nur noch bis zu 50 Euro. Kann der Betroffene nachweisen, dass er nicht in der Lage war, den Missbrauch zu bemerken, haftet er überhaupt nicht. Dies gilt auch für das Bezahlen per Digital Wallet und stellt eine der Maßnahmen dar, mit der die Bundesregierung Verbraucher beim Diebstahl und Missbrauch ihrer Kartendetails schützt.

Denken die Befragten, dass die Regierung genug tut, um zu regulieren, wie in Digital Wallets erfasste Informationen gespeichert und verwendet werden? 34 % sagen „Ja”, 25 % sagen „Nein”, die übrigen Teilnehmer sind sich nicht sicher. Wie steht es mit den Finanzunternehmen, die digitale Zahlungsmethoden anbieten? Hier sind 51 % der Meinung, dass diese Unternehmen genug tun, um digitale Zahlungsinformationen zu schützen, und 20 % denken, dass dies nicht der Fall ist.

Wie sehr sind Verbraucher daran interessiert, nur noch digitale Zahlungsmethoden zu verwenden?

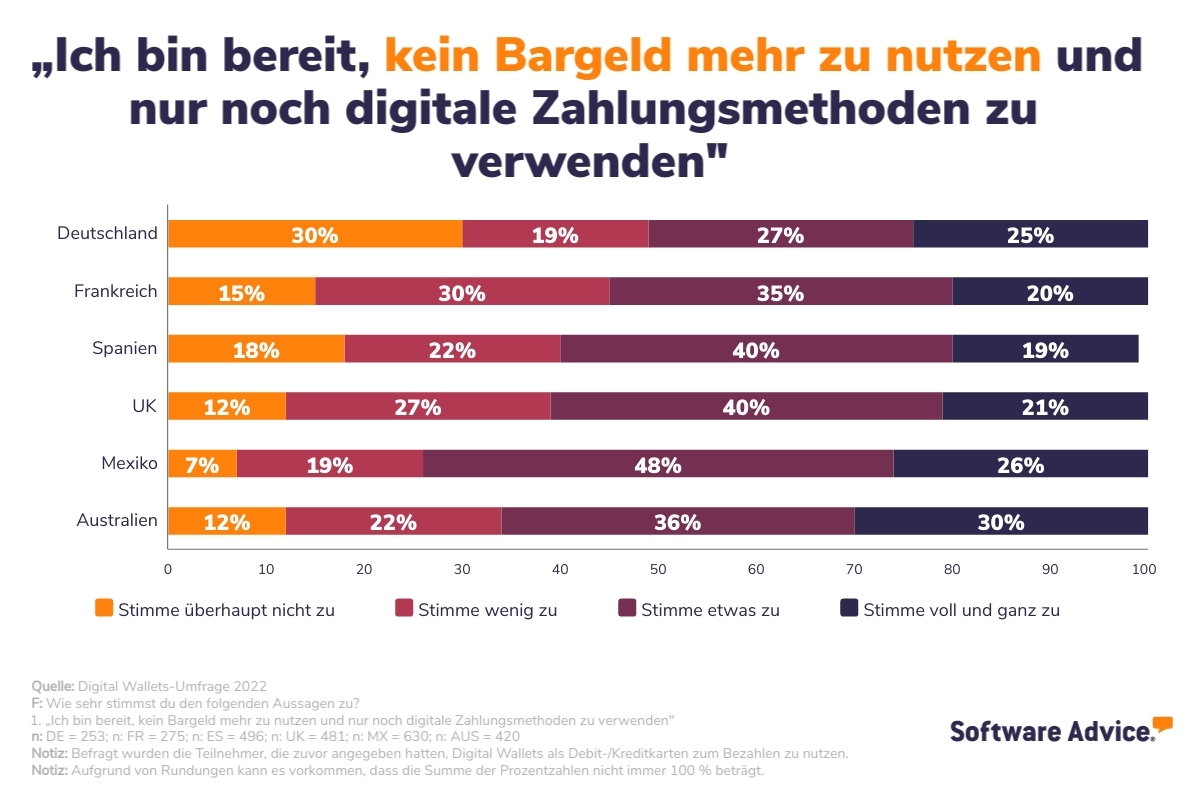

Die Frage für oder gegen die ausschließliche Nutzung digitaler Zahlungsmethoden teilt die Teilnehmer der Umfrage in relativ gleichmäßige Lager. Auf die Aussage „Ich bin bereit, kein Bargeld mehr zu nutzen und nur noch digitale Zahlungsmethoden zu verwenden” antworteten 27 %, dass sie dieser „etwas”, und 25 %, dass sie „voll und ganz” zustimmen. Demgegenüber antworteten 30 % mit „Stimme überhaupt nicht zu”, und 19 % mit „Stimme wenig zu”. Allerdings ist der Wert der Teilnehmer aus Deutschland, die eher in Richtung digitale Zahlungsmethoden tendieren, im Ländervergleich der niedrigste. Sieht man sich die Werte der möglichen Antworten „Stimme eher zu” und „Stimme voll und ganz zu” an, sind die aktiven Nutzer von Digital Wallets in den anderen Ländern insgesamt enthusiastischer, überhaupt kein Bargeld mehr zu nutzen.

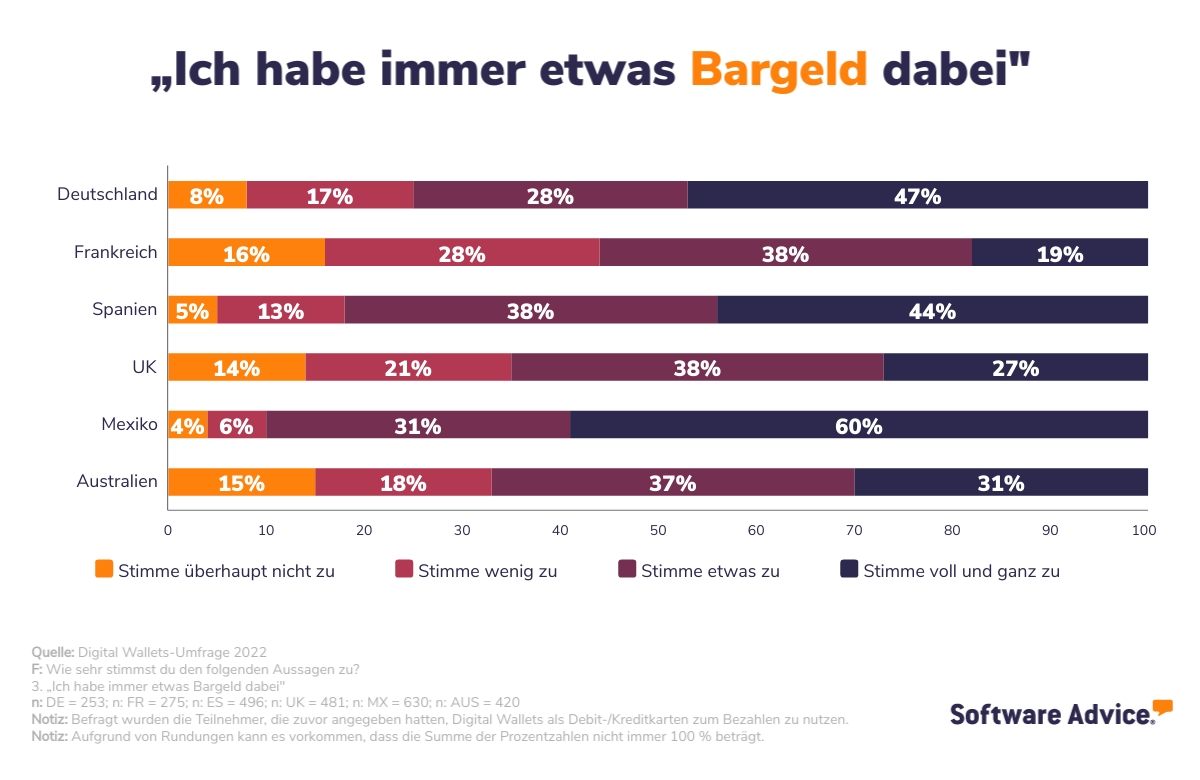

Dafür scheint das Bargeld unter deutschen Konsumenten immer noch einen hohen Stellenwert zu genießen. So stimmten 47 % der Aussage „Ich habe immer etwas Bargeld dabei” „voll und ganz” zu. Im Vergleich zu den anderen an der Umfrage teilnehmenden Ländern war dies nach Mexiko der höchste Wert. Dagegen fiel die Anzahl der Befragten, die der Aussage „überhaupt nicht” zustimmen, mit 8 % vergleichsweise gering aus.

Fast jeder zweite Befragte ist an einer dezentralisierten Finanzumgebung interessiert

Im Zusammenhang mit digitalen Zahlungsmethoden wird oft von Dezentralisierung gesprochen. Was ist damit gemeint und was haben Digital Wallets damit zu tun?

Heutzutage gibt es für Verbraucher kaum Möglichkeiten, direkt auf Kapital und weitere Finanzdienstleistungen zuzugreifen, da sie dafür von Banken, Börsen und Kreditgebern abhängig sind. Auch die Verwendung einer Digital Wallet ist daran geknüpft, denn sie benötigt ein bestehendes Bankkonto, um Transaktionen durchzuführen. Die Regeln für die zentralisierten Finanzinstitute werden in Deutschland von der Europäischen Zentralbank (EZB) sowie der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) festgelegt.

Wir haben alle Teilnehmer, unabhängig davon, ob sie Digital Wallets verwenden oder nicht, gefragt, wie hoch ihr Vertrauen in traditionelle Banken ist. Die Mehrheit (62 %) gab an, ein neutrales Verhältnis zu traditionellen Banken zu haben, 30 % haben dagegen ein hohes Vertrauen und 8 % haben kein Vertrauen.

Die Idee des dezentralisierten Finanzwesens ist es, Mittelsmänner wie Banken zu umgehen und einen direkten finanziellen Austausch zwischen Menschen zu ermöglichen. Dieser Austausch wird hauptsächlich durch Blockchain-Technologie und Kryptowährungen ermöglicht.

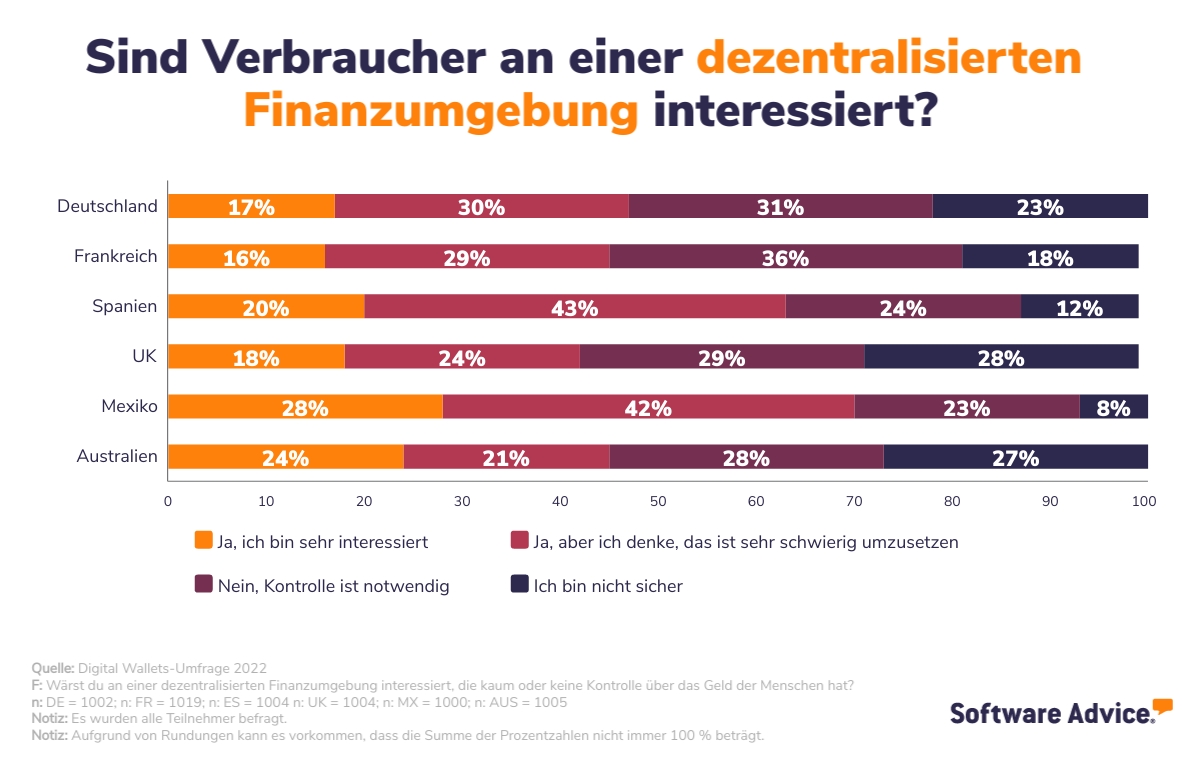

Insgesamt sind 47 % der deutschen Befragten an einer dezentralisierten Finanzumgebung interessiert. Davon gaben 30 % an, dass sie zwar Interesse hätten, aber denken, dass es sehr schwierig umzusetzen ist, und 17 % sind sehr an einem dezentralisierten Finanzwesen interessiert. Damit sind die deutschen Werte im Vergleich zu anderen Ländern in der unteren Hälfte angesiedelt, während derselbe Wert in der UK bei 18 %, in Spanien bei 20 %, in Australien bei 24 % und in Mexiko bei 28 % liegt. 31 % der deutschen Befragten glauben dagegen, dass Kontrolle notwendig ist.

Der Grundstein für eine digitale Zahlungszukunft ist gelegt

Digital Wallets befinden sich in Deutschland im Gegensatz zu anderen Ländern noch in einem frühen Stadium und es scheint, als ob die Deutschen noch von den Vorteilen überzeugt werden müssen, denn: Während ein Drittel der Deutschen daran interessiert ist, Digital Wallets zu nutzen, hat ein weiteres Drittel kein Interesse an dieser Technologie. Andererseits wäre ein direkter finanzieller Austausch zwischen Menschen doch etwas, das fast jedem Zweiten gefallen würde. Damit könnte der Grundstein für eine digitale Zahlungszukunft also durchaus gelegt sein.

Außerdem sind Digital Wallets Teil eines ganzen Systems, das auf Gegenseitigkeit beruht. Das heißt, solange Geschäfte diese Zahlungsmethode nicht anbieten, werden die Leute sie nicht annehmen und umgekehrt.

Methodologie:

Um die Daten für diese Studie zu erheben, hat Software Advice von September bis Oktober 2022 eine Online-Umfrage durchgeführt. Als Teilnehmer wurden insgesamt 6.034 Personen zum Thema Digital Wallets befragt, die ein Smartphone besitzen. Davon 1.002 aus Deutschland, 1.019 aus Frankreich, 1.004 aus Spanien, 1.004 aus UK, 1.000 aus Mexiko und 1.005 aus Australien.

Weitere Auswahlkriterien für die Teilnehmer waren:

- Mindestalter von 18 Jahren

- Wohnhaft in Deutschland

Dieser Artikel kann auf Produkte, Programme oder Dienstleistungen verweisen, die in deiner Region nicht verfügbar sind oder die durch die Gesetze oder Vorschriften des Landes eingeschränkt sein können. Wir empfehlen, sich direkt an den Softwareanbieter zu wenden, um Informationen über die Produktverfügbarkeit und Rechtskonformität zu erhalten. Gender Hinweis: Aus Gründen der besseren Lesbarkeit wird bei Personenbezeichnungen und personenbezogenen Hauptwörtern auf dieser Website die männliche Form verwendet. Entsprechende Begriffe gelten im Sinne der Gleichbehandlung grundsätzlich für alle Geschlechter. Die verkürzte Sprachform hat nur redaktionelle Gründe und beinhaltet keine Wertung.